Column

お役立ち情報

中小企業経営者に役立つ情報を

お届けします

家業の跡継ぎへ遺産を全額わたす方法とは?注意すべき遺留分についても徹底解説!

相続においては、民法で定められた法定相続人が遺産を相続することが一般的です。そして、各相続人は被相続人との関係によって法定相続分が決められており、一定の割合で相続財産を分配します。

それでは、特定の相続人へ遺産を全額わたしたい場合はどうすれば良いのでしょうか?本記事では、家業の跡継ぎへ遺産を全額わたす方法について、注意すべき「遺留分」の基礎知識を交えながらわかりやすく解説します。

また、公式ラインをご登録いただいた方に無料相談をプレゼントしております。記事をご参考いただき不明点がありましたら、ぜひご相談ください。

法定相続分とは?

まずは法定相続分について正しく理解しておきましょう。法定相続分とは、遺産を分割する際の目安となる考え方であり、被相続人と相続人の関係によって遺産の相続割合が決められています。

ただし、実際の相続では相続人同士の「遺産分割協議」により最終的な相続割合が決まります。そのため、法定相続分はあくまでも目安であり、強制力を持たないものであるという点は理解しておきましょう。

遺産分割協議に関心のある方は以下の記事が参考になります。

以下、法定相続分の計算方法をパターン別にまとめます。

| 配偶者のみ | 配偶者 :すべて |

| 配偶者と子供 | 配偶者 :2分の1 子供 :2分の1 |

| 配偶者と親 | 配偶者 :3分の2 親 :3分の1 |

| 配偶者と兄弟姉妹 | 配偶者 :4分の3 兄弟姉妹:4分の1 |

| 子供のみ | 子供 :すべて(人数で等分) |

| 親のみ | 親 :すべて(人数で等分) |

| 兄弟姉妹のみ | 兄弟姉妹:すべて(人数で等分) |

このように、法定相続分はパターンごとに遺産の相続割合が決められています。相続人が 1 人のみの場合は、その相続人が遺産のすべてを相続しますが、相続人が複数存在する場合は一定の割合で遺産を分けることになります。

家業の跡継ぎに遺産をすべてわたせる?

次に、相続のよくあるケースをご紹介します。相続人が複数存在するものの、家業の跡継ぎを担う長男にすべての遺産を相続したい、という場合について考えてみます。

上述した通り、法定相続分はあくまでも目安であり、強制力を持っているものではありません。そのため、遺産分割協議で全相続人の合意を得られれば、遺産のすべてを長男が相続することも可能です。

しかし、現実的にはそう簡単に話が進むことはないでしょう。当然ながら他の相続人も遺産を手にしたいと考えますし、長男が遺産をすべて相続することは容易ではありません。

このような場合、遺言書が有効な手段になります。遺言書とは、被相続人(亡くなった人)が自身の遺産について、相続人となる対象者や遺産分割の割合などを生前に定めておくための書類です。

そして、遺言書は法定相続分よりも優先されるため、生前に遺言書を残しておけば、家業の跡取りとなる長男に遺産をすべてわたすことが可能になります。

遺言書について詳しく知りたい方は以下の記事が参考になります。

遺言書による相続は遺留分に注意

遺言書を利用すれば、特定の相続人にすべての遺産を相続することが可能です。ただし、この場合は「遺留分」について十分に注意する必要があります。

遺留分とは、法定相続人の保護を目的に設けられた制度です。相続では、法定相続よりも遺言書が優先されるため、先程のケースのように「特定の相続人にすべての遺産を相続する」という遺言が遺されていた場合、他の相続人は遺産を相続することができません。

そのため、一定範囲の法定相続人に対して最低限の遺産を取得するための権利を与えるのが遺留分制度です。民法では、遺留分が認められている法定相続人は「兄弟姉妹以外の相続人」として定められており、配偶者や子、親などに対して遺留分が認められています。

以下、遺留分の計算方法をパターン別にまとめます。

| 配偶者のみ | 配偶者 :2分の1 |

| 配偶者と子供 | 配偶者 :4分の1 子供 :4分の1(人数で等分) |

| 配偶者と親 | 配偶者 :3分の1 親 :6分の1(人数で等分) |

| 配偶者と兄弟姉妹 | 配偶者 :2分の1 兄弟姉妹:なし |

| 子供のみ | 子供 :2分の1(人数で等分) |

| 親のみ | 親 :3分の1(人数で等分) |

| 兄弟姉妹のみ | 兄弟姉妹:なし |

このように、相続人の立場ごとに認められている遺留分の割合が定められています。つまり、家業の跡継ぎが遺言書の内容に沿って遺産をすべて相続した場合でも、他の相続人から遺留分を請求される可能性がある、ということです。

遺留分について詳しく知りたい方は以下の記事が参考になります。

遺留分に関する民法特例

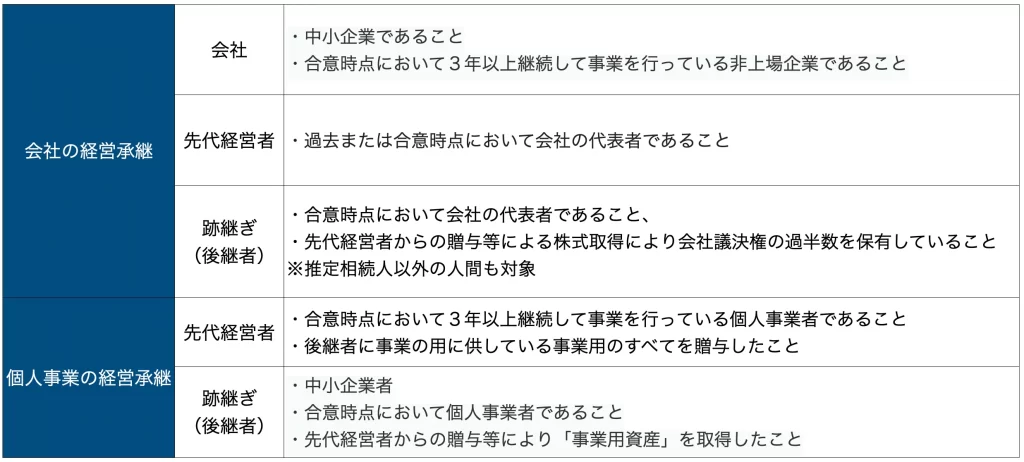

家業の跡継ぎに対する相続を考える際は、遺留分に関する民法特例が存在します。これは経営承継円滑化法という法律で定められており、正式名称は「遺留分に関する民法の特例」です。

この民法特例では、会社または個人の事業経営を承継する際、先代経営者の推定相続人全員(遺留分を有する者に限る)の合意のもと、先代経営者から跡継ぎへ遺された自社株式や事業用資産の価額について、特定の法的手段を取ることができます。なお、推定相続人とは、先代経営者の相続人であると推定される人のことを指します。

遺留分に関する民法特例で利用できる法的手段は、主に「除外合意」と「固定合意」の 2 つが挙げられます。

除外合意とは、自社株式の価額に関して、遺留分を算定するための財産価額から除外できるものです。なお、個人事業の場合は株式ではなく、土地や建物などの事業用資産の価額が対象になります。

除外合意を利用することで、先代経営者から跡継ぎが取得した自社株式や事業用資産の価額について、他の相続人は遺留分の請求ができなくなります。そのため、遺留分のトラブルを回避するために有効な手段だと言えるでしょう。

そして、固定合意とは、自社株式の価額に関して、遺留分を算定するための財産の価額に算入する価額を合意時の時価に固定できるものです。

固定合意は、自社株式の価額が上がった場合でも遺留分の金額に影響しないため、想定外に高額な遺留分を主張されることを回避できます。なお、固定合意は自社株式の場合のみ利用可能であり、固定合意時の時価は「合意時に相当な価額である」という税理士や公認会計士、弁護士などによる証明が必要です。

以下、遺留分に関する民法特例の適用条件です。

なお、遺留分に関する民法特例を適用させるためには、以下手順で手続きを進める必要があります。

1.合意書の作成

2.経済産業大臣の確認

3.家庭裁判所の許可

まずは、先代経営者の推定相続人全員と跡継ぎ(後継者)が合意を行い、その内容をもとに合意書を作成します。そして、合意した日から 1 ヶ月以内に必要書類を経済産業大臣へ提出します。

その後、経済産業大臣から「確認書」が交付されたら、経済産業大臣の確認を受けた日から 1 ヶ月以内に家庭裁判所へ必要書類を提出するとともに申立てを行い、家庭裁判所の許可を得ます。

状況によっては遺留分に関する民法特例を適用できないケースも存在するため、そのような場合は遺留分に配慮して遺言書を作成したり、後継ぎを生命保険金の受取人に指定して遺留分請求に備えたりするなど、何かしらの対策を講じておきましょう。

まとめ

本記事では、家業の跡継ぎへ遺産を全額わたす方法について、注意すべき「遺留分」の基礎知識を交えながらわかりやすく解説しました。

相続には法定相続分という考え方が存在し、相続人の立場によって遺産の相続割合が定められていますが、遺言書を使えば家業の跡継ぎへ遺産を全額わたすことも可能になります。

ただし、相続においては遺留分制度が設けられているため、家業の跡継ぎが遺言書の内容に沿って遺産をすべて相続した場合でも、他の相続人から遺留分を請求される可能性があります。

遺留分には除外合意や固定合意などの民法特例を適用できるため、これらを活用して遺留分のトラブルを回避することが重要なポイントです。仮に民法特例を適用できない場合でも、何かしらの対策を講じておきましょう。

とは言え、相続は考慮すべき要素が多く、自分ひとりで判断することが困難なケースも存在します。そのような場合は専門家に助言を求めることをオススメします。

そして、相続に関してお悩みであれば、ぜひ大谷聡税理士事務所へご相談ください。これまで培ってきた豊富な知識・経験をもとに対応させていただくのはもちろんのこと、損をしないための税金対策に関してもアドバイスさせていただきます。

無料相談もお受けしていますので、まずは以下のフォームからお気軽にご連絡ください。この記事が、あなたのお悩み解決に少しでもお役に立てば、と切に願っております。

この記事を書いた人

関連記事

よく読まれている記事