Column

お役立ち情報

中小企業経営者に役立つ情報を

お届けします

インボイス制度の簡易課税を徹底解説!一般課税とどっちが得なの?

インボイス制度への対応に伴い、課税事業者として登録した場合には、次のステップとして消費税の課税方法を選択する必要があります。大きく分けて「簡易課税」と「一般課税」の 2 パターンが該当しますが、それぞれの違いをご存知でしょうか?

本記事では、インボイス制度や一般課税・簡易課税の概要、一般課税と簡易課税を選択する際にどっちが得なのかを見分けるためのポイントなどをご紹介します。インボイス制度について理解を深めたい方は、ぜひ最後までご覧ください。

また、公式ラインをご登録いただいた方に無料相談をプレゼントしております。記事をご参考いただき不明点がありましたら、ぜひご相談ください。

インボイス制度とは?

まずは、インボイス制度の概要について理解しておきましょう。

インボイスとは「適格請求書」を意味する言葉であり、「適格請求書等保存方式」がインボイス制度の正式名称です。同制度の導入後は、消費税の仕入税額控除を受けるための条件として、所定の項目が記載された適格請求書の提出が求められます。

なお、仕入税額控除とは、消費税の納税額を算出する際に「売上にかかる消費税額」から「仕入にかかる消費税額」を差し引く仕組みのことです。例えば、 11,000 円(うち消費税額 1,000 円)で仕入れた商品を 22,000 円(うち消費税額 2,000 円)で販売した場合、仕入税額控除が適用されると 2,000 円から 1,000 円が差し引かれ、納税すべき消費税額は 1,000 円となります。

しかし、仮に仕入税額控除が適用されない場合、納税すべき消費税額は 2,000 円となり、自身の利益が減少してしまいます。そして、インボイス制度の導入後は、仕入先が発行した適格請求書を保存することが、仕入税額控除を受けるための条件となるため、適格請求書はとても重要な存在だと言えます。

適格請求書に記載すべき主な項目としては、

- ①発行事業者の氏名または名称および登録番号

- ②取引年月日

- ③取引内容(軽減税率の対象品目である旨)

- ④税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

- ⑤税率ごとに区分した消費税額等

- ⑥書類の交付を受ける事業者の氏名または名称

などが挙げられます。

①の登録番号とは、適格請求書発行事業者として登録した際に税務署から通知される番号を指していますが、適格請求書発行事業者以外は登録番号を保持できないため、適格請求書の記載要件を満たすためには、適格請求書発行事業者に登録する必要があることを覚えておきましょう。

ただし、適格請求書発行事業者に登録することは、同時に課税事業者になることを意味します。つまり、これまでは免除されていた消費税の納税義務が発生し、支払わなければならない税負担が増加するため、この点には十分に注意してください。

インボイス制度に関しては以下の記事で詳しく解説しています。

消費税の課税方法

インボイス制度への対応で適格請求書発行事業者(課税事業者)に登録した場合は、次のステップとして消費税の課税方法を選択する必要があります。本章では、代表的な課税方法である「一般課税」と「簡易課税」について解説します。

一般課税とは?

消費税の納税額は「売上に伴い受け取った消費税額」から「仕入のために支払った消費税額」を差し引くことで求められます。

そして、一般課税は事業者が実際に支払った消費税額をもとに控除する方法であり、消費税における原則的な計算方法とされています。なお、売上にかかる消費税よりも仕入にかかる消費税の方が多い場合は、差額分の消費税が事業者に還付されます。

簡易課税とは?

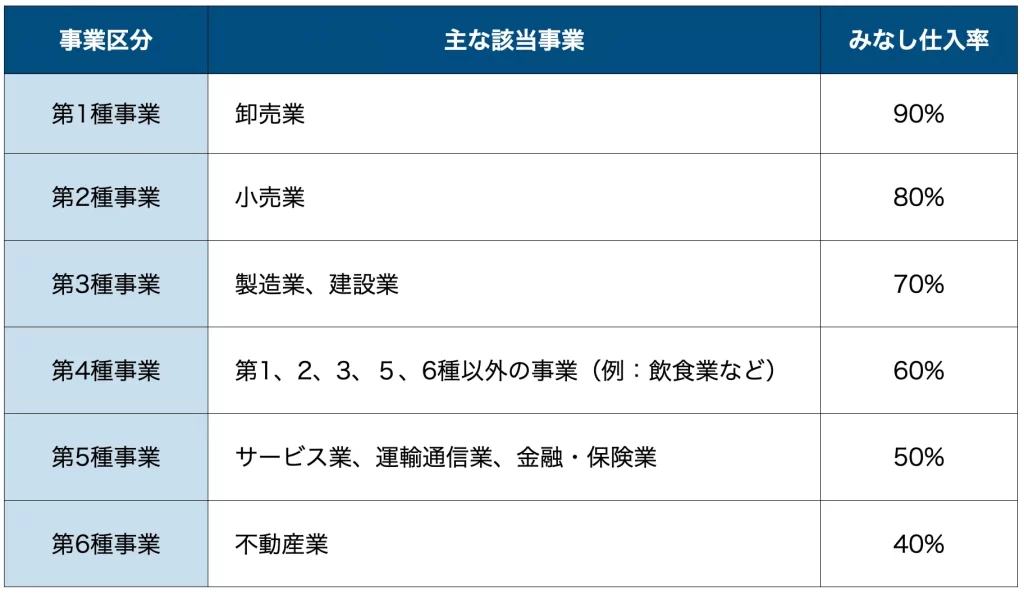

実際に支払った消費税額をもとに控除する一般課税に対して、簡易課税は事業区分別に定められた「みなし仕入率」をもとに控除額を決定します。売上に対してみなし仕入率を掛け合わせることで簡単に控除額を算出できるため、仕入税額を計算する手間を省ける点がメリットです。

以下、事業区分ごとのみなし仕入率の一覧です。

なお、複数の事業を行なっている場合、売上ごとに各事業のみなし仕入率を適用するのが原則ですが、特定事業の売上高に占める割合が 75% 以上であれば、その事業のみなし仕入率を全事業に適用することも可能です。

また、簡易課税を選択する場合は、税務署に「消費税簡易課税制度選択届出書」を提出する必要があります。書類を揃えないと簡易課税を適用することはできないため、この点には十分に注意してください。

一般課税と簡易課税のどっちが得かを見分けるポイント

ここまで、一般課税と簡易課税の概要について解説しました。それでは、具体的にどのような点を意識して課税方法を選択すれば良いのでしょうか?

本章では、一般課税と簡易課税のどっちが得かを見分けるポイントをご紹介します。

基準期間の課税売上高

簡易課税を選択するための条件として、前々年の事業年度における課税売上高が 5 千万円以下の事業者であることが挙げられます。そのため、基準期間の課税売上高が 5 千万円を超えている場合は、一般課税を選択するしかありません。ただし、一般的な免税事業者は基準期間の課税売上高が 1 千万円以下であるため、簡易課税の要件を満たしているケースが殆どだと言えます。

みなし仕入率と実際の仕入率

実際の課税仕入の割合と比較して、みなし仕入率の方が大きい場合は、簡易課税を選択することで納める消費税額を低減できます。そのため、自社のビジネスがどの事業区分に該当するのかを確認し、具体的なみなし仕入率をチェックしておきましょう。なお、簡易課税における仕入率は、課税仕入分を対象としているため、人件費をはじめとした非課税仕入分は除外して計算するように注意してください。

消費税還付

一般課税においては、売上にかかる消費税よりも仕入にかかる消費税の方が多い場合は、差額分の消費税が事業者に還付されます。一方、簡易課税は売上高にみなし仕入率を掛け合わせて納税額を計算するため、還付が発生することはありません。

そのため、ビジネスの構造的に還付が発生しやすい業種や、大規模な設備投資を予定している事業年度に簡易課税を選択した場合、還付を受けられずに税負担が増大する可能性があります。このように、一般課税と簡易課税のどちらを選択するのか検討する際は、消費税還付を考慮して判断することが大切です。

今後 2 年間の業務内容

簡易課税を選択すると、 2 年間は一般課税に切り替えることが不可能になります。そのため、簡易課税を選ぶ際には、今後 2 年先までの状況を見据えて判断することが重要なポイントになります。

例えば、

- ・大規模な設備投資

- ・外注費用の追加

- ・オフィスの移転

などが発生した場合、当該事業年度の実際の課税仕入率は大きくなるため、一般課税を選択した方が経済的に得をする可能性があります。このように、自社の現状だけではなく、将来も踏まえて慎重に検討を進めてください。

まとめ

本記事では、インボイス制度や一般課税・簡易課税の概要、一般課税と簡易課税を選択する際にどっちが得なのかを見分けるためのポイントなどをご紹介しました。

インボイス制度への対応に伴い、課税事業者として登録した場合には、次のステップとして消費税の課税方法を選択する必要があります。一般課税と簡易課税はそれぞれ特徴が異なるため、具体的な違いを正しく理解しておきましょう。

なお、どちらの課税方法が得をするのかは自社の状況によって変わるため、みなし仕入率と実際の仕入率との比較や消費税還付、今後 2 年間の業務内容など、様々な要素を考慮して慎重に検討を進めてください。

もし、自社だけの判断では不安な場合、第三者への依頼も有効な選択肢になります。専門家に相談することで、自社にとって最適な選択をするための実践的なアドバイスを受けられます。

そして、インボイス制度に関してお悩みであれば、ぜひ大谷聡税理士事務所へご相談ください。これまで培ってきた豊富な知識・経験をもとにして、貴社に最適な方法をアドバイスさせていただきます。

無料相談もお受けしていますので、まずは以下のフォームからお気軽にご連絡ください。この記事が、あなたのお悩み解決に少しでもお役に立てば、と切に願っております。

この記事を書いた人

関連記事

よく読まれている記事