Columnお役立ち情報

中小企業経営者に役立つ情報を

お届けします

教育資金をジュニア NISA で貯める!贈与税を支払う必要はあるの?

子の将来のために教育資金を貯めている方の中には、現金ではなくジュニア NISA を活用している方も多いと思います。ジュニア NISA はとても便利な制度であり、うまく使えば経済的なメリットを享受できますが、実は 2023 年 12 月で終了していることをご存知でしょうか。

本記事では、ジュニア NISA の基礎知識やジュニア NISA を活用する場合に贈与税を支払う必要はあるのか?という点について解説しつつ、ジュニア NISA 終了後の新制度に関してもご説明します。効率的に税金対策・資産形成を行いたいと考えている方は、ぜひ最後までご覧ください。

また、公式ラインをご登録いただいた方に無料相談をプレゼントしております。記事をご参考いただき不明点がありましたら、ぜひご相談ください。

ジュニア NISA とは?

ジュニア NISA について説明する前に「 NISA とは何か?」を理解しておきましょう。

NISA (読み方:ニーサ)は 2014 年 1 月 1 日からスタートした少額投資非課税制度のことです。毎年 120 万円までの株式投資・投資信託の売却益・配当金などが 2023 年 12 月 31 日までの 10 年間の間、最大 5 年間非課税となる制度でした。

ただし、従来の NISA (旧 NISA )は 2023 年末で新規投資が終了しており、 2024 年 1 月からは「新 NISA 」という新たな制度が始まりました。新 NISA では、旧 NISA の一般 NISA やつみたて NISA を一本化し、制度を恒久化・拡充した点が大きな特徴となっています。

本来、株式の売却益や配当金などに対しては 20.315 % の税金が課されますが、 NISA で投資した場合は課税されることはありません。そのため、 NISA は税金対策に有効な優遇制度だと言えます。

そして、ジュニア NISA は未成年者のための少額投資非課税制度であり、 2016 年にスタートしました。ジュニア NISA では、一般的に父母などの親権者が運用管理を担い、子供の代わりに資産運用を行います。

ジュニア NISA で投資した場合は配当金や分配金が非課税になるほか、親権者の同意があれば子供や孫が売買注文を行うことも可能です。なお、ジュニア NISA の非課税枠は「年間 80 万円まで」と上限額が定められています。

ジュニア NISA で投資できる対象としては、

- 上場株式

- 株式投資信託

- ETF (上場投資信託)

- 上場 REIT(不動産投資信託)

などが挙げられます。

このように、ジュニア NISA も通常の NISA 同様、支払うべき税金を低減するために有効な選択肢になると言えるでしょう。

ジュニア NISA 終了後の新 NISA

旧 NISA 同様、ジュニア NISA は 2023 年 12 月末に終了しています。 2024 年からは新 NISA が始まりましたが、本制度は 18 歳以上のみが対象となるため、ジュニア NISA のような活用をしたい場合には、後述する「こども NISA 」で運用していくことになります。

一方、新 NISA が始まったことで便利になった点もあります。例えば、ジュニア NISA の非課税期間は 5 年間と定められており、その後はロールオーバー(金融商品を翌年の非課税投資枠へ移管すること)ができる仕組みとなっていました。

しかし、 2024 年以降の新 NISA では非課税保有期間が無期限になったため、ロールオーバーの概念自体が不要になり、金融商品を非課税で継続保有することが可能になりました。なお、ロールオーバーできる金額には上限が定められていません。

このように、ジュニア NISA は 2023 年で廃止されたものの、その後は新 NISA が始まり、利便性が向上しているポイントも存在するため、正しく内容を理解しておきましょう。

2027 年に導入予定の「こども NISA 」とは?

ジュニア NISA が 2023 年に終了したことで、未成年者の名義で新規に非課税投資を行える制度は存在しない状況になりました。その空白期間を埋める形で、政府が新たに導入を予定しているのが 「こども NISA (仮称)」 です。

こども NISA は 2027 年の開始を目標に制度設計が進められており、ジュニア NISA の後継制度として注目されています。具体的には、教育資金や将来資産の形成をより計画的に進められるように設計される見込みであり、主に以下のような特徴が想定されています。

- 年間の投資可能額の拡大

- 引き出し制限の緩和・撤廃の方向性

こども NISA の非課税枠は、ジュニア NISA (年間 80 万円)よりも広がる可能性があり、将来に向けた教育資金の準備がしやすくなると期待されています。また、ジュニア NISA はこどもの年齢が 18 歳になるまでは資金を引き出せないという制限がありましたが、こども NISA ではより柔軟性が高まるという予想が出ています。

こども NISA の正式な制度内容はこれから確定しますが、国が「より長期で、より効率的に、より若い世代の資産形成を支援する」という方向性であることは間違いないでしょう。こどもの教育費は家計を圧迫する大きな要因の一つになるため、こども NISA の導入は多くの家庭にとって大きなメリットになると言えます。

贈与税の基本

各種 NISA について解説したところで、次に贈与税の基礎知識をご説明します。

贈与税とは、贈与を受けた人が納めるべき税金のことであり、贈与とは「自身の財産を無償または負担付きで第三者に譲ること」を意味する言葉です。一般的には、贈与を行う人が財産を譲る旨の意思表示を行い、その内容について相手が承諾することで正式に贈与が成立します。

贈与税には「暦年課税」という考え方があり、相続税と同様に基礎控除が設けられています。贈与税の基礎控除による非課税枠は「年間 110 万円」と定められており、贈与を受けた金額が年間 110 万円までであれば、贈与税を支払う必要はありません。

また、基礎控除は「贈与を受ける人」に対して設けられている非課税枠であるため、仮に複数人から贈与を受けたとしても、その合計額が年間 110 万円を超えた場合は贈与税の課税対象となります。

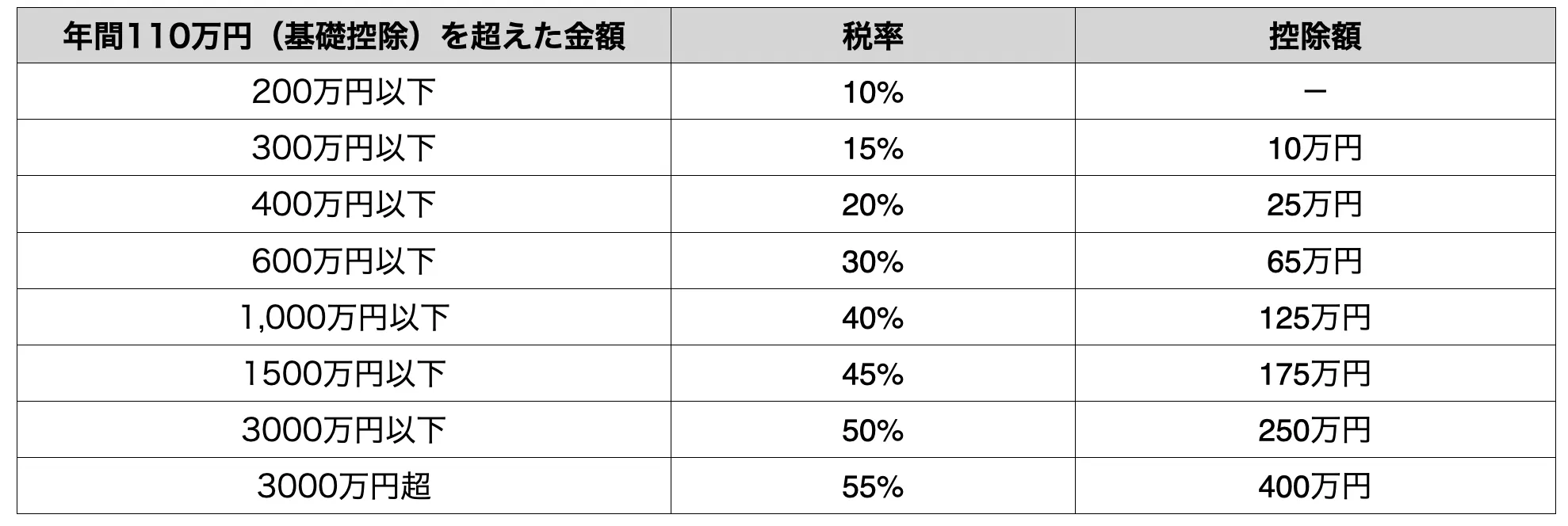

以下、一般贈与財産における贈与税の税率です。

このように、贈与税は贈与された金額が大きくなるほど、その税率は高くなります。また、特例贈与財産(直系尊属から 18 歳以上の人へ贈与する財産)の場合、一般贈与財産と比較して税率が低く設定されています。

贈与税の計算方法に関しては以下の記事で詳しく解説しています。

ジュニア NISA に贈与税はかかるのか?

ここで、記事の本題に話を戻します。ジュニア NISA を活用した場合、贈与税を支払う必要はあるのでしょうか?

結論としては、ジュニア NISA には贈与税が発生しないと考えて良いでしょう。なぜなら、ジュニア NISA の非課税枠は年間 80 万円までと定められており、ジュニア NISA を上限まで目一杯使ったとしても、この金額内におさまります。

そして、贈与税の暦年課税により、年間 110 万円までの贈与については贈与税が非課税となっています。つまり、ジュニア NISA を活用しても贈与税が発生することはないと言えます。

このように、ジュニア NISA の利用を検討している方は「贈与税を心配する必要はない」という点を覚えておきましょう。

なお、ジュニア NISA は 2023 年で終了していますが、 2024 年以降の新 NISA や 2027 年に開始予定のこども NISA に関しても、同様に贈与税は発生しません。なぜなら、暦年課税の基礎控除は、子どもや孫への贈与額が年間 110 万円以内であれば、贈与税が発生しない仕組みとなっており、この制度はジュニア NISA 終了後も継続するためです。

つまり、年間 110 万円の非課税枠をうまく活用しつつ、 NISA で贈与税対策をしながら教育資金をはじめとした資産形成を進めることが可能になります。

教育資金をジュニア NISA で貯める場合の注意点

前章でご説明した通り、 NISA に贈与税がかかる心配はありません。ただし、 NISA で教育資金を貯める場合は、理解しておくべきポイントが存在します。

それは、 NISA は投資の一種であり、運用結果次第では拠出金が元本割れするリスクがある、という点です。教育資金の準備は計画性が求められるため、このリスクを事前に理解しておくことが重要です。

また、 NISA の口座は「 1 人につき 1 口座」と定められており、金融機関や証券会社も特定の 1 つしか選ぶことはできません。金融機関の変更は原則不可であり、変更したい場合は別の金融機関で所定の手続きを行う必要があります。

このように、 NISA には元本割れのリスクや自由度の低さといったデメリットが存在します。ただし、投資が良い方向に進めば資産は増えるため、この点はメリット・デメリットが表裏一体であると言えます。

これらの注意点を踏まえても NISA で教育資金を貯めるべきか?という判断は、個人が置かれている状況に応じて最適な選択肢が異なります。いずれにせよ、自身の現状を正しく理解して、慎重に検討を進めることが大切です。

ジュニア NISA 終了後の資産形成

2024 年から始まった新 NISA では非課税期間が永続化したため、従来のジュニア NISA と比較して長期投資がしやすくなり、より計画的に資産形成を行うことが可能になりました。さらに、年間 360 万円の投資枠を「積み立て投資枠」と「成長投資枠」の 2 つに分けて併用できるため、安定運用と積極運用を同時に行える点も大きなメリットです。

加えて、 2027 年に導入が予定されているこども NISA を見据えて、今のうちからこども名義の銀行口座へ資金を移しておくのも有効な手段になります。贈与した資金を将来的にこども NISA の投資枠に充てることで、教育資金や独立資金の非課税運用に繋げられます。

このように、新 NISA やこども NISA は、親子で最適な制度を使い分けながら、家族全体で資産形成を進めることができるメリットの大きい制度となっています。ジュニア NISA は終了しましたが、新しい制度を上手く活用して、将来に向けた節税対策や資産形成を早めに検討しましょう。

まとめ

本記事では、ジュニア NISA の基礎知識やジュニア NISA を活用する場合に贈与税を支払う必要はあるのか?という点について解説しつつ、ジュニア NISA 終了後の新制度に関してもご説明しました。

NISA には様々なメリットが存在し、教育資金を貯める方法としては有効な選択肢の一つになります。贈与税の暦年課税を活用すれば贈与税は課税されないため、税金対策をしながら計画的に資産形成を進めることが可能になります。

ただし、 NISA は投資の一種であるため、元本割れのリスクがあることは否めません。運用状況によっては、教育資金のために貯めたお金が目減りする可能性があることを理解し、慎重に検討を進めてください。

もし、自分ひとりで判断できない場合は、専門家への相談も有効な選択肢の一つになります。プロの目線から助言を受けることができ、スムーズに手続きを進められることはもちろん、困った時に相談を行うことも可能です。

そして、相続や贈与に関してお悩みであれば、ぜひ大谷聡税理士事務所へご相談ください。これまで培ってきた豊富な知識・経験をもとに対応させていただくのはもちろんのこと、損をしないための税金対策に関してもアドバイスさせていただきます。

無料相談もお受けしていますので、まずは以下のフォームからお気軽にご連絡ください。この記事が、あなたのお悩み解決に少しでもお役に立てば、と切に願っております。

この記事を書いた人

関連記事

よく読まれている記事