Column

お役立ち情報

中小企業経営者に役立つ情報を

お届けします

相続と相続税の基本とは?今さら聞けない基礎知識を徹底解説!

現代社会を生きる私たちにとって、相続はとても身近な存在だと言えます。「相続」という言葉を知っている方は多いと思いますが、その内容を詳しく説明できる方は少ないのではないでしょうか?

そこで本記事では、最低限知っておくべき相続の基本をわかりやすく解説します。また、相続を考える上で重要な相続税についても触れていますので、ぜひ最後までご覧ください。

また、公式ラインをご登録いただいた方に無料相談をプレゼントしております。記事をご参考いただき不明点がありましたら、ぜひご相談ください。

相続の基本

相続とは?

相続とは、亡くなった人が生前に所有していた財産や権利義務などを特定の人が受け継ぐことを意味する言葉です。この時、亡くなった人(遺産を渡す人)を「被相続人」と呼び、遺産を受け取る人を「相続人」と呼びます。

相続人となる人は民法で定められており、被相続人の配偶者や子供など、生前に被相続人と近しい関係にあった親族が遺産を受け継ぐことが一般的です。このように民法で定義された相続人のことを「法定相続人」と呼び、法定相続人は被相続人との関係により優先順位が決められています。

原則、相続を受けるのは法定相続人ですが、何らかの事情で被相続人が親族以外の人間に遺産を譲りたいと考えた場合、生前に遺言書を作成しておくことで自身の遺産を指定した人へ譲渡することができます。

なお、相続は好きなタイミングで開始できるわけではなく、被相続人が死亡した日が相続開始日になります。そのため、事前に相続開始日を把握することは困難であると言えるでしょう。

法定相続人の優先順位について詳しく知りたい方は以下の記事が参考になります。

相続財産

相続財産とは、被相続人から相続人へ受け継がれる財産のことです。

相続財産の代表的な例としては、

・現金(預貯金を含む)

・有価証券(株式など)

・動産(自動車・貴金属など)

・不動産(土地・建物など)

・権利(賃借権・著作権など)

・債務(借入金など)

などが挙げられます。

相続で受け継ぐものは土地や現金などの財産を思い浮かべる方が多いと思いますが、被相続人が生前に借金や負債、損害賠償責任などを抱えていた場合、それらの負の遺産も相続で受け継ぐ対象になります。

相続財産について詳しく知りたい方は以下の記事が参考になります。

相続方法

相続の方法は主に以下の 3 つに分類されます。

| 法定相続 | 民法で定められた法定相続人が法律に従って受ける相続 |

| 遺言相続 | 被相続人の遺言により内容を決める相続 |

| 分割協議相続 | 相続人全員が協議して遺産の分割方法を決める相続 |

このように、一口に「相続」と言ってもその方法は多岐にわたります。相続の方法は状況次第で異なるため、それぞれの違いを正しく理解しておきましょう。

遺言書について詳しく知りたい方は以下の記事が参考になります。

未成年者への相続

被相続人に子供がいる場合、未成年者が相続人になるケースも考えられます。未成年者でも相続を受けることは可能ですが、その場合は未成年者に対して「代理人」を立てる必要があります。

代理人は未成年者の親が務めることが一般的ですが、親と未成年者(子)がともに相続人となっており、相続人全員で遺産分割協議が行われる場合などは、親が未成年者(子)の代理人になることは認められていません。

これは、親と未成年者(子)が利益相反関係(ある行為が一方の利益になると同時に他方にとっては不利益になる関係)となっているためです。 このようなケースでは、未成年者の代わりとなる「特別代理人」の選任を家庭裁判所に申し立てる必要があります。

ただし、未成年者でも既婚者は成人として見なされるなど、例外がある点には注意しておきましょう。

相続税の基本

相続税とは?

相続について考える際、忘れてはいけないのが相続税の存在です。相続税とは、相続を受けた人(相続人)が納めるべき税金のことであり、遺産を相続した全員に相続税の納税義務が発生します。

相続税の金額は遺産総額によって変動しますが、「基礎控除」も相続税の納税額に影響を与えます。基礎控除については次項で詳しく解説します。

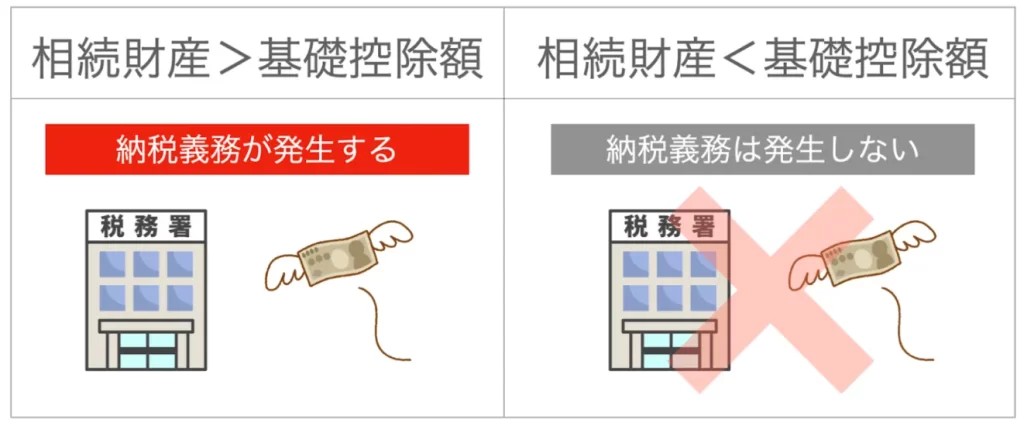

基礎控除

基礎控除とは、相続税の課税有無や課税額を決めるための仕組みです。 相続財産が基礎控除額を上回っている場合は納税の義務が発生しますが、相続財産が基礎控除額を下回っている場合は相続税を納める必要はありません。

基礎控除額は以下の計算式で求められます。

基礎控除額 = 3,000 万円 + ( 600 万円 × 法定相続人の数)

例えば、夫婦と子供 2 人が一緒に暮らしている家庭で父親が亡くなった場合、法定相続人は妻と子供 2 人の「計 3 人」であるため、基礎控除額は 4,800 万円となります。

つまり、相続財産が 4,800 万円以下であれば相続税を納める必要はなく、相続財産が 4,800 万円を超えている場合は、その超過分に対して相続税が発生します。

ただし、相続税には基礎控除以外にも様々な控除が存在します。これらを活用することで、相続財産が基礎控除額を上回っていても納税義務が発生しないケースも考えられます。

相続税の代表的な控除としては、

・配偶者控除

・未成年者控除

・障害者控除

などが挙げられます。 相続税について考える際は「自分に該当する控除がないか?」を事前にチェックしておくと良いでしょう。

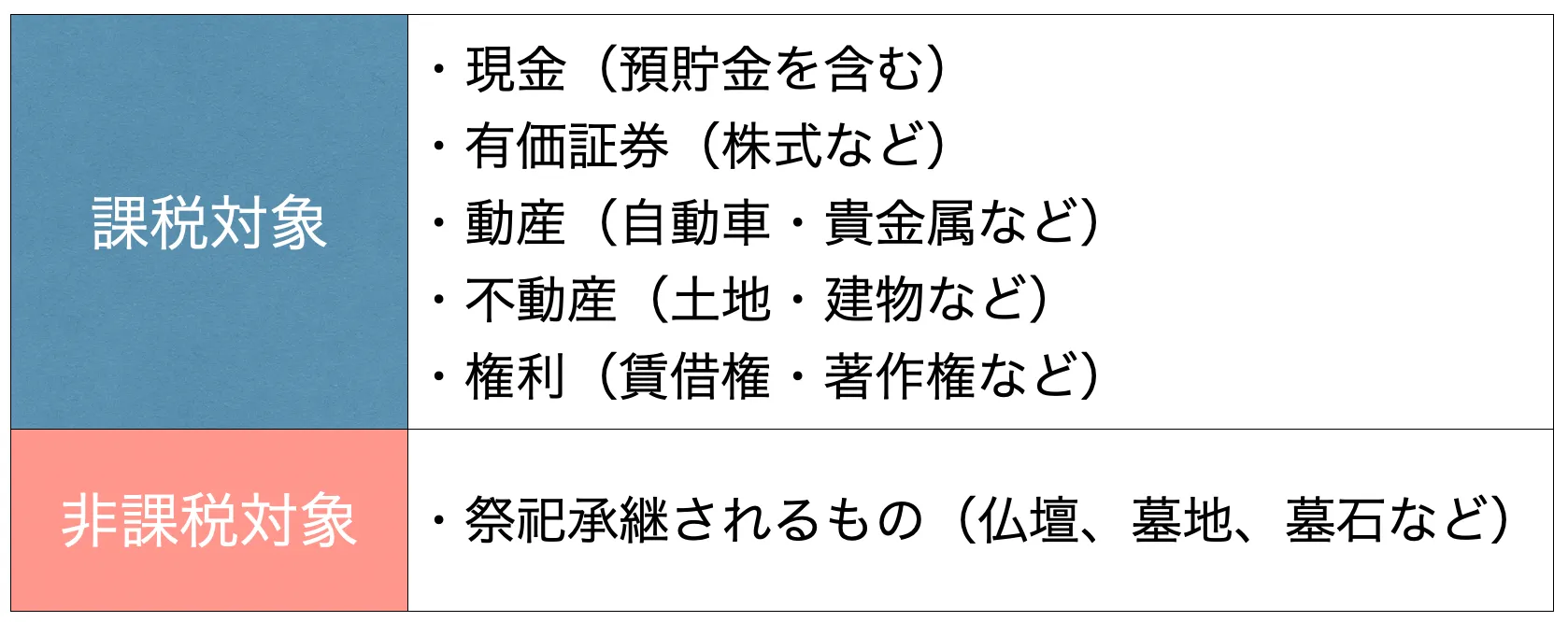

課税対象

相続税には「課税される財産」と「課税されない財産」が存在します。

以下、それぞれの代表例を表にまとめます。

また、相続税では「みなし相続財産」と呼ばれるものがあり、これは課税・非課税の判断が困難であるものに対して適用されます。

みなし相続財産とは「被相続人が所有している財産ではないが、被相続人が死亡することで発生し、相続対象となる財産」を意味する言葉であり、代表的な例としては生命保険などの保険金が該当します。

みなし相続財産は一定額までは非課税となっていますが、上限を超えた場合は相続税の納税義務が発生します。例えば、死亡保険金や死亡退職金に関しては「 500 万円 × 法定相続人の数」までが非課税となります。

なお、相続財産に借入金などの負の遺産が含まれていた場合、遺産総額からマイナス分を差し引き、最終的な相続税の計算を行います。仮にプラスの遺産が 2 億円あり、マイナスの遺産が 5,000 万円ある場合には、差額の 1 億 5,000 万円に対して相続税が発生します。

申告期間

相続税の申告期間は「相続開始を知った日から 10 ヶ月」と定められています。

一般的には「相続開始を知った日」は「被相続人が亡くなった日」であることが多いですが、何らかの事情で相続開始を知った日が相続人ごとに異なる場合は、相続税の申告期間も相続人ごとに変わります。

万が一、申告期間内に相続税の申告・納税を行わなかった場合、追徴課税などの罰則を受ける可能性があるため、申告期間を正しく把握して早めに動くことをオススメします。

相続税の具体的な計算方法を知りたい方は以下の記事が参考になります。

まとめ

本記事では、最低限知っておくべき相続や相続税の基本について解説しました。

現代社会を生きる私たちにとって、相続はとても身近な存在です。現時点では考える必要がなくても、自分がいつ相続を受けることになるのか?は誰にも予測できません。

だからこそ、不測の事態が発生した時に焦らないよう、相続に関する基礎知識は身に付けておきましょう。この記事を読み返して、重要なポイントを確実に理解しておいてください。

また、相続を受ける際は相続税について考える必要がありますが、相続税の計算は多くのことを考慮する必要があるため、とても複雑で自分ひとりで行うのは困難であると言えます。

もし相続に関してお悩みであれば、ぜひ大谷聡税理士事務所へご相談ください。これまで培ってきた豊富な知識・経験をもとに対応させていただくのはもちろんのこと、損をしないための税金対策に関してもアドバイスさせていただきます。

無料相談もお受けしていますので、まずは以下のフォームからお気軽にご連絡ください。この記事が、あなたのお悩み解決に少しでもお役に立てば、と切に願っております。

この記事を書いた人

関連記事

よく読まれている記事