Columnお役立ち情報

中小企業経営者に役立つ情報を

お届けします

贈与税の計算方法とは?ポイントを理解して税金額を概算チェック!

贈与税を正確に計算するためには、多くの事項を考慮する必要があります。しかし、重要なポイントさえ押さえておけば、贈与税の金額を自分で算出することができます。

そこで本記事では、贈与税の基礎知識に加えて、贈与税の計算方法に関する重要なポイントをわかりやすくご説明します。ご自身の贈与税の金額を知りたいと考えている方は、ぜひ最後までご覧ください。

また、公式ラインをご登録いただいた方に無料相談をプレゼントしております。記事をご参考いただき不明点がありましたら、ぜひご相談ください。

贈与税とは?

まずは贈与税の基本を理解しておきましょう。

贈与とは「自身の財産を無償または負担付きで第三者に譲ること」を意味する言葉です。一般的には、贈与を行う人(贈与者)が財産を譲る旨の意思表示を行い、その内容について相手(受贈者)が承諾することで正式に贈与が成立します。

贈与税は 1 月 1 日から 12 月 31 日までの 1 年間に受けた贈与に対して課せられる税金であり、贈与を受けた受贈者に贈与税の支払い義務が発生します。贈与税の支払いを怠った場合は脱税と見なされてしまうこともあるため、確実に税金を納める必要があります。

詳しくは次章でご説明しますが、贈与税には「暦年課税」という考え方があり、贈与を受けた金額が年間 110 万円までであれば、贈与税を支払う必要はありません。また、基礎控除は「贈与を受ける人」に対して設けられている非課税枠であるため、仮に複数人から贈与を受けたとしても、その合計額が年間 110 万円を超えた場合は贈与税の課税対象となります。

贈与に関心のある方は以下の記事が参考になります。

贈与税の課税方法

贈与税の課税方法は大きく分けて 2 つあり、

・暦年課税

・相続時精算課税

が挙げられます。

以下、それぞれの課税方法について解説します。

暦年課税

贈与税には「暦年課税」という考え方があり、相続税と同様に基礎控除が設けられています。贈与税の基礎控除による非課税枠は「年間 110 万円」と定められており、贈与を受けた金額が年間 110 万円までであれば、贈与税を支払う必要はありません。

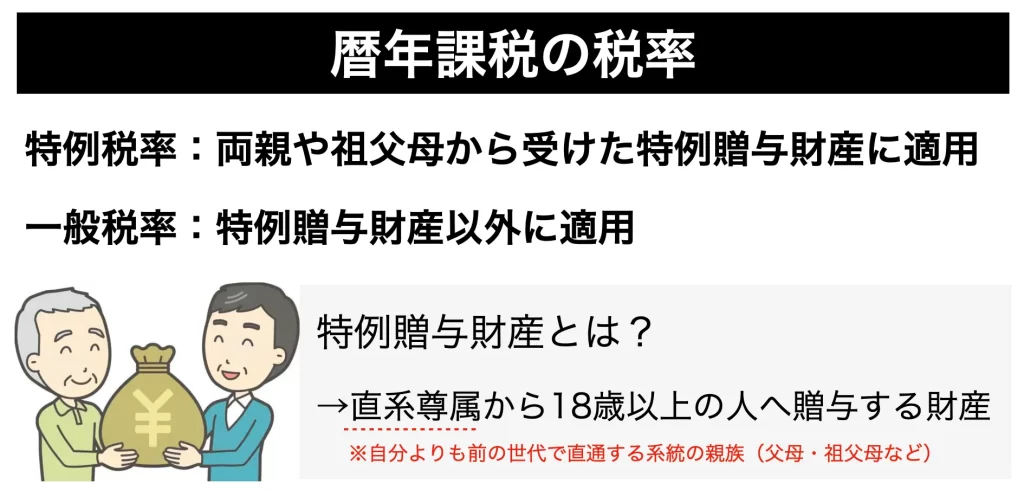

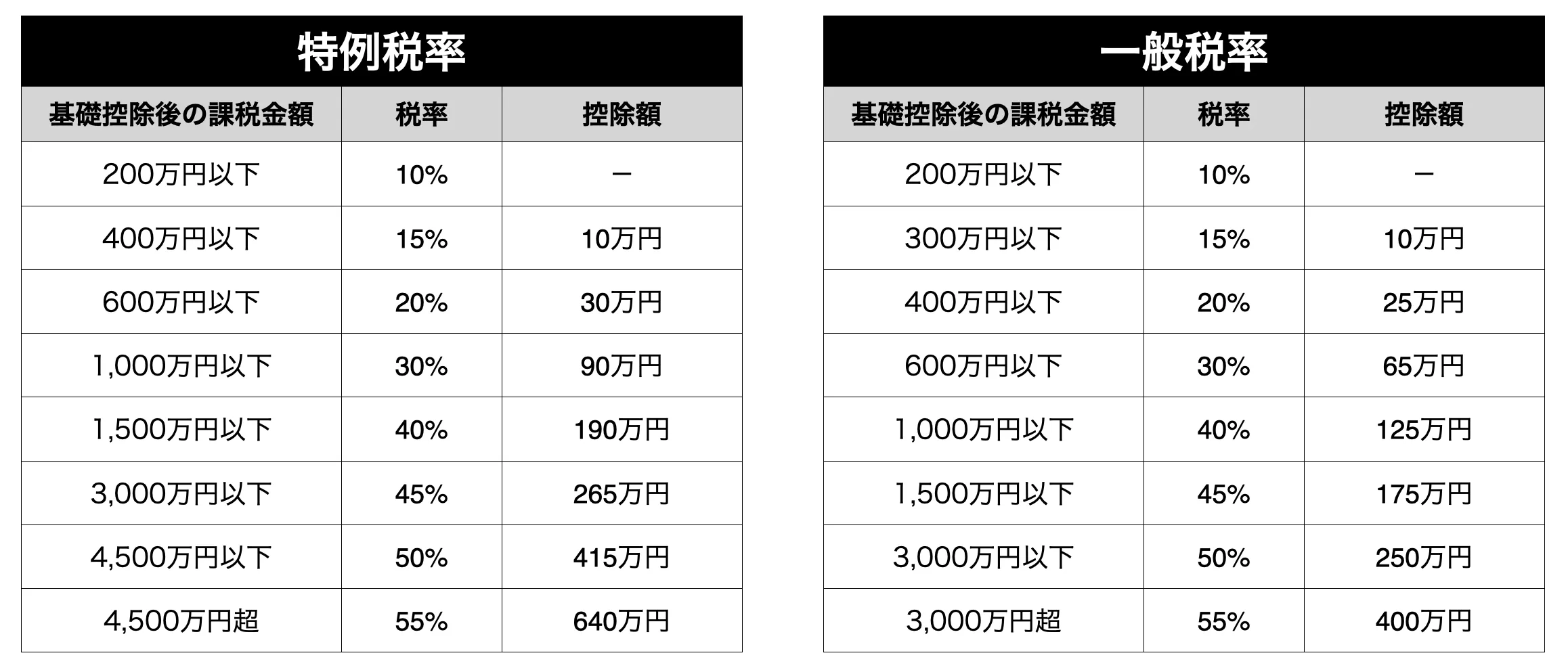

そして、暦年課税には「特例税率」と「一般税率」の 2 種類の税率があります。

以下、それぞれの税率を表にまとめます。

このように、暦年課税には 2 種類の税率が存在しており、特例税率は一般税率と比較して税率が低く設定されています。

相続時精算課税

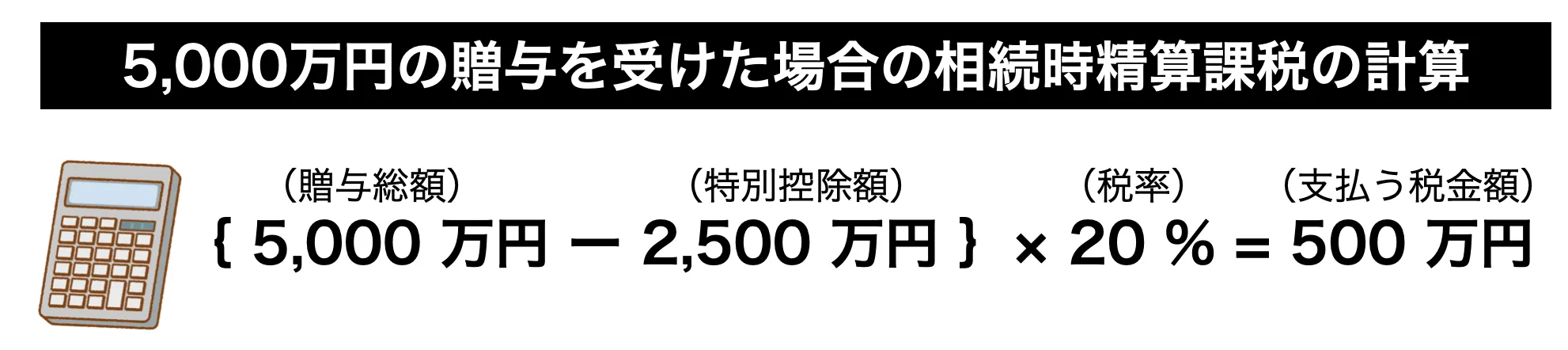

相続時精算課税とは「贈与を受けた総額から 2,500 万円(特別控除額)を差し引いた金額に対して課される税金」です。暦年課税は 1 年単位で非課税枠が決められていますが、相続時精算課税では期間の定めはありません。

また、相続時精算課税の税率は「一律 20 % 」となっており、贈与の金額や期間によって税率が変動することはありません。そのため、例えば合計 5,000 万円の贈与を受けた場合には課税対象は 2,500万円となり、その 20 % に該当する 500 万円が支払うべき贈与税になります。

このように、相続時精算課税は暦年課税と比較してシンプルな計算式で税金額を算出できます。なお、贈与を受けた総額が 2,500 万円を下回っている場合には贈与税を支払う必要はありません。

贈与税の計算方法

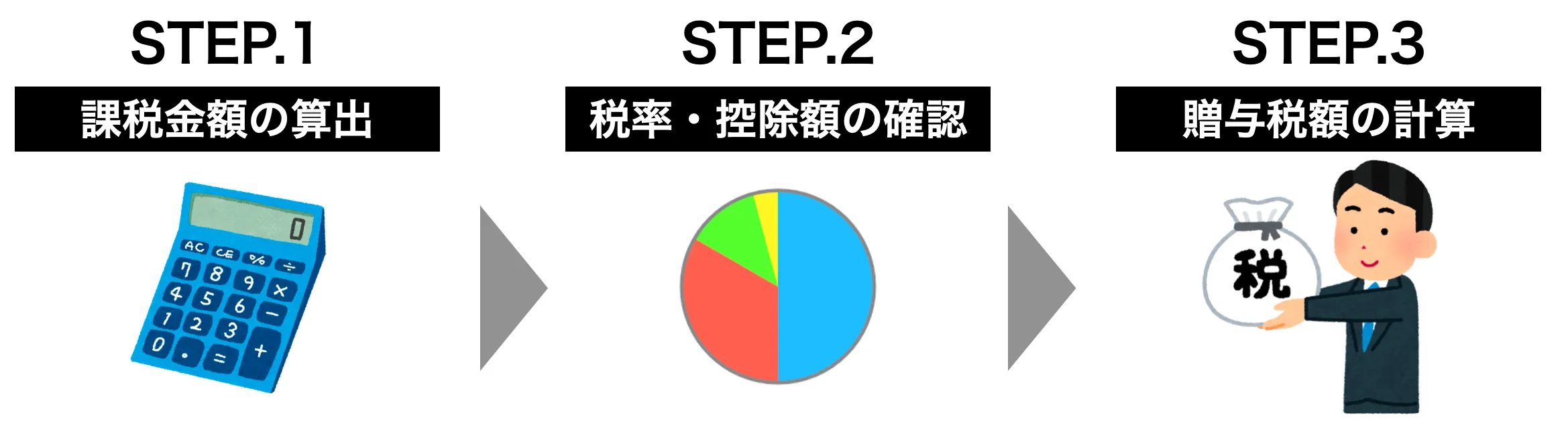

贈与税の計算は次の 3 ステップで進めることが一般的です。

以下、ステップごとに詳細をご説明します。

STEP.1 課税金額の算出

はじめに課税金額を算出します。

課税金額とは「贈与税の課税対象となる金額」であり、贈与総額から「暦年課税の基礎控除額」や「相続時精算課税の特別控除額」を差し引くことで課税金額を算出することができます。

なお、暦年課税の場合は年間 110 万円、相続時精算課税の場合は 2,500 万円までの贈与金額であれば、贈与税を支払う必要はありません。まずは適用される課税方法を明確化し、課税金額を正しく算出してください。

STEP.2 税率・控除額の確認

課税金額が算出できた後は、適用される税率と控除額を確認します。

暦年課税は「特例贈与財産に該当するか?」によって特例税率と一般税率のどちらが適用されるのかが決定され、 STEP.1 で算出した課税金額に応じて税率・控除額が決まります。また、相続時精算課税の税率は一律 20 % と定められています。

STEP.3 贈与税額の計算

税率・控除額を確認できたら、最後に贈与税額の計算を行います。 STEP.2 で確認した税率・控除額を元に最終的な贈与税額を算出してください。

一例として、 40 歳の男性が父親から 700 万円を贈与した場合の贈与税額を計算してみましょう。

まず、贈与総額である 700 万円から暦年課税の基礎控除額である 110 万円を差し引き、差額の 590 万円が課税金額になります。

そして、今回は特例贈与財産に該当するため、前章で掲載した特例税率の表を参照すると税率は 20 % 、控除額は 30 万円になっていることがわかります。

つまり、贈与税額の計算式は以下の通りです。

590 万円 × 20 % ー 30 万円 = 88 万円

このように、基本的な考え方を理解していれば、自分だけで贈与税の金額を算出することができます。この記事を読み返して、重要なポイントを正しく理解しておきましょう。

また、状況次第では贈与税が非課税になるケースも存在します。以下の記事で詳しく解説していますので、関心のある方はぜひご覧ください。

まとめ

本記事では、贈与税の基礎知識に加えて、贈与税の計算方法に関する重要なポイントをご説明しました。

贈与税の金額については、ポイントを理解すれば自分で算出することができます。この記事を読み返して、基本的な考え方や計算方法を理解しておきましょう。

ただし、贈与税の計算には様々なパターンが存在し、同じ課税方法だとしても特例贈与財産に該当するか否かで税率・控除額が変動することもあります。そのため、正確に税金額を算出するためには正しい知識が必要になります。

すべてを自分ひとりで行うのが難しい場合は、専門家への相談も有効な選択肢の一つになります。プロの目線から助言を受けることができ、スムーズに手続きを進められることはもちろん、困った時に相談を行うことも可能です。

そして、相続や贈与に関してお悩みであれば、ぜひ大谷聡税理士事務所へご相談ください。これまで培ってきた豊富な知識・経験をもとに対応させていただくのはもちろんのこと、損をしないための税金対策に関してもアドバイスさせていただきます。

無料相談もお受けしていますので、まずは以下のフォームからお気軽にご連絡ください。この記事が、あなたのお悩み解決に少しでもお役に立てば、と切に願っております。

この記事を書いた人

関連記事

よく読まれている記事