Column

お役立ち情報

中小企業経営者に役立つ情報を

お届けします

アパート経営で相続税対策?節税に繋がる仕組みやメリット・デメリットを一挙に紹介!

アパート経営は一般的なものとして定着しており、実際にアパートを所有・経営している人は少なくありません。アパート経営に対して「不動産投資」というイメージを持っている方は多いと思いますが、実は相続税対策にも有効であることをご存知でしょうか?

本記事では、アパート経営が相続税の節税に繋がる仕組みや、アパート経営のメリット・デメリットなどを一挙にご紹介します。アパート経営を検討されている方は、ぜひ最後までご覧ください。

また、公式ラインをご登録いただいた方に無料相談をプレゼントしております。記事をご参考いただき不明点がありましたら、ぜひご相談ください。

相続税の計算方法

まずは相続税の計算方法について正しく理解しておきましょう。

相続税の計算は以下の式で求めることができます。

相続税 = 課税遺産総額 × 法定相続分 × 税率 – 控除額

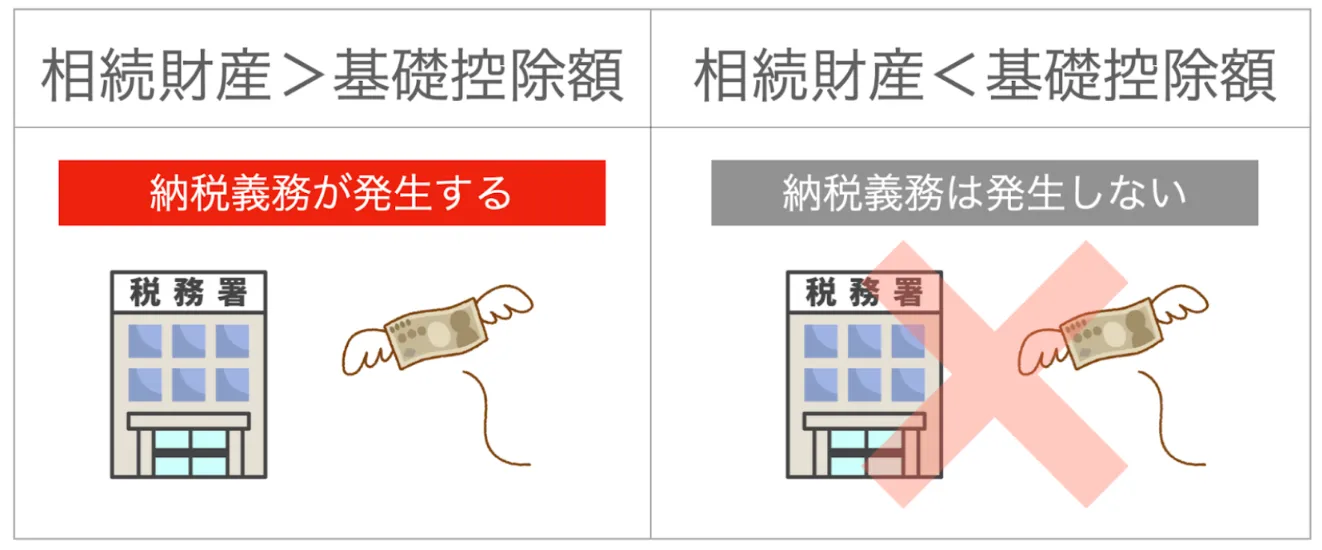

課税遺産総額とは「相続税の課税対象となる財産の総額」を意味しており、正味の遺産額から基礎控除額を差し引いて算出されます。

また、基礎控除額は「 3,000 万円 + 600 万円 × 法定相続人の数」で求められますが、課税遺産総額(相続財産)が基礎控除額よりも小さい場合は相続税を課せられることはありません。

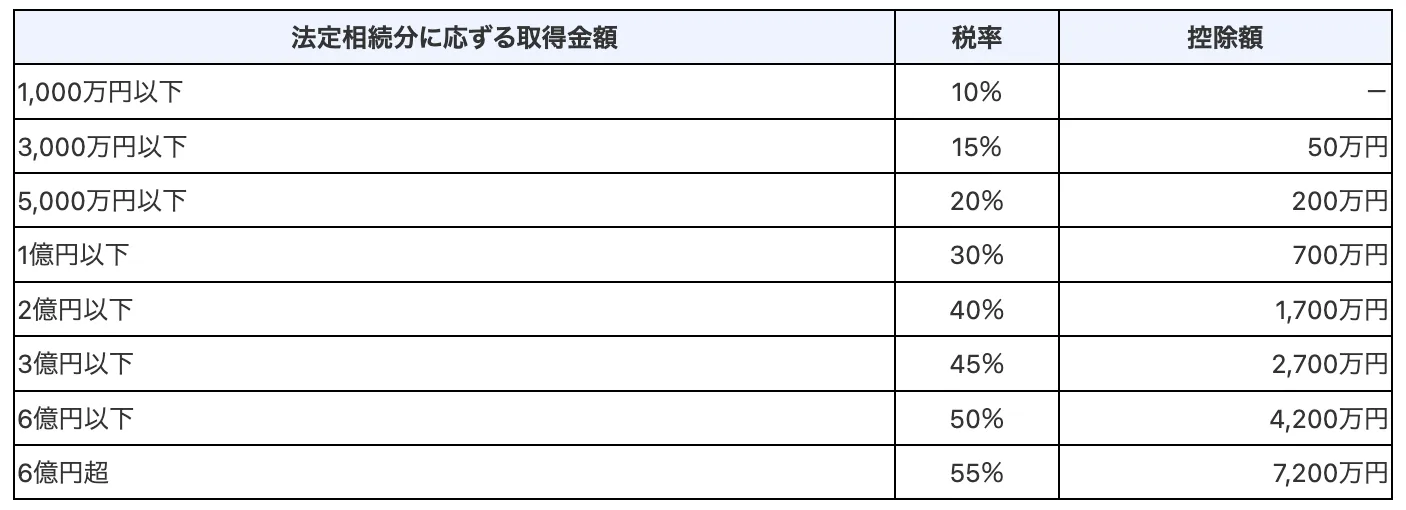

なお、相続税の税率は課税遺産総額に応じて定められています。

※引用:国税庁ホームページ「No.4155 相続税の税率」

このように、相続税は多くの要素を考慮して金額が決定されます。所得税と同様、遺産の取得金額が大きいほど相続税率は高くなります。

相続税の基本を確認したい方は以下の記事が参考になります。

アパート経営が相続税の節税に繋がる仕組み

アパート経営とは、自身がアパートを所有して他人に部屋を貸すことで収益を得る不動産投資の一つです。一般的な投資として広く認識されていますが、アパート経営をうまく活用することで相続税の節税にも繋がります。

それでは、なぜアパート経営が相続税の節税に繋がるのでしょうか?代表的な理由を 2 つご紹介します。

相続税評価額

仮に 5,000 万円の現金を相続する場合、 5,000 万円に対して相続税率などが掛けられて相続税の金額が決まります。これは現金 5,000 万円が 5,000 万円の価値を持っているためです。

しかし、相続遺産が現金ではなくアパートの場合はどうでしょうか?アパートなどの不動産は「現金に直した場合はいくらなのか?」という相続税評価額により金額が決まります。

そして、もし 5,000 万円のアパートを購入した場合、相続税評価額が 5,000 万円になることは少なく、購入時よりも低い金額で評価されることが一般的です。つまり、相続税の計算に用いられる評価額は 5,000 万円よりも小さいため、結果として相続税を減額することが可能になります。

なお、賃貸物件の場合は賃貸割合(部屋数に対して居住者が埋まっている割合)に応じて固定資産税評価額が低くなるため、常に満室状態を維持できれば相続税の金額を抑えることができます。

不動産の評価方法について詳しく知りたい方は以下の記事が参考になります。

小規模宅地の特例

小規模宅地等の特例とは、相続時の土地の評価額を 50 % または 80% 減額できる制度のことです。正式名称は「相続した事業の用や居住の用の宅地等の価額の特例」であり、相続税法という法律で定められています。

相続の対象となる土地には相続税が課せられますが、税額は土地の評価額によって変動します。そのため、土地の評価額を減額できれば相続税の節税に繋がり、支払うべき税金を抑えることが可能です。

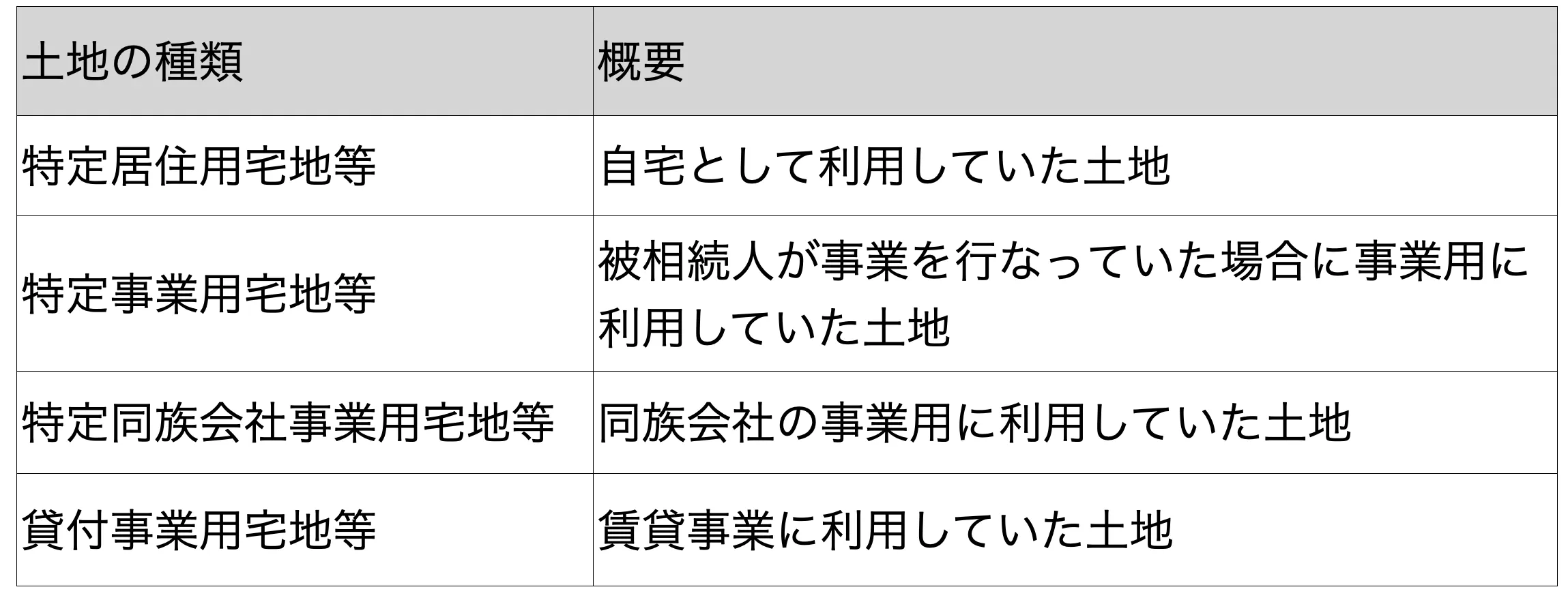

以下、小規模宅地等の特例を適用できる土地の種類です。

そして、アパートの場合は「貸付事業用宅地等」に該当し、 200 平米までは相続税評価額が 50 % 減額されます。つまり、この特例を活用することで、相続税を大幅に減額することが可能になります。

小規模宅地等の特例について詳しく知りたい方は以下の記事が参考になります。

アパート経営のメリット

アパート経営は相続税の節税に繋がるだけではなく、その他にも様々なメリットがあります。

以下、それぞれについて詳しく解説します。

節税に繋がる

アパート経営が節税に繋がる点は前述した通りです。状況によって金額は異なりますが、現金で相続するよりも大幅に相続税を減額できることもあります。相続税対策を検討されている方には有効な手段の一つであると言えるでしょう。

家賃収入を得られる

アパート経営を行うことで、毎月一定の家賃収入を得ることができます。現在は「超低金利時代」と呼ばれており、銀行に預金をしても利息は期待できないため、アパート経営は投資目線でも効果的な選択肢であると言えます。

生命保険の代わりになる

仮にローンを組んでアパート経営を行う場合、団体信用生命保険に加入します。万が一、ローンが残っている状態で債務者が亡くなった場合は残債がゼロになるため、生命保険の代わりにアパートを財産として親族に残すことができます。

インフレ対策ができる

昨今、深刻な円安が大きな話題となっていますが、不動産は現金と異なり価値が下落しにくい傾向にあります。そのため、アパート経営を始めることで安定した財産を保持することができ、安定的な資産形成にも繋がります。

アパート経営のデメリット

アパート経営には様々なメリットがありますが、その一方で注意すべきデメリットも存在します。

以下、それぞれについて詳しく解説します。

売却が難しい

アパートはいざという時に売却するのが難しく、築年数が古く空室率が高い物件ほどその傾向は顕著に表れます。そのため、手元に現金が欲しい場合に時間がかかる点は、アパート経営の大きなデメリットだと言えるでしょう。

遺産分割が難しい

相続人が複数いる場合、現金であれば分けるのは簡単ですが、アパートのような不動産は分割が困難だと言えます。相続人同士で細かく話し合いの場を設けておかないと、後々トラブルに発展する可能性があるので注意が必要です。

空室リスクがある

アパート経営の最大のリスクは「部屋が空室になること」です。仮にローンを組んでアパートを建てた場合、入居者がいなければ家賃収入を得ることはできず、月々のローン支払いのみが残ることになります。そのため、アパート経営においては入居率を維持するための工夫が必要不可欠だと言えます。

修繕コストが発生する

アパートやマンションなどの建物は一定期間ごとに大規模な修繕が必要になります。一般的には 10 年程度のサイクルでメンテナンスを行うことが多く、その都度 100 万円以上の大きなコストが発生します。そのため、修繕スケジュールをもとに修繕費用を計画的に積み立てておくことが重要なポイントになります。

まとめ

本記事では、アパート経営が相続税の節税に繋がる仕組みや、アパート経営のメリット・デメリットなどを一挙にご紹介しました。

アパート経営により、相続税を大幅に減額することができます。この記事を何度も読み返して、確実に内容を理解しておきましょう。

また、アパート経営のメリットは節税効果だけではなく、家賃収入や生命保険の代替、インフレ対策など、多くの観点から効果的な選択肢だと言えます。ただし、空室リスクや修繕コストなどのデメリットも存在するため、始める前に慎重に検討することをオススメします。

なお、実際の相続税計算は様々な要素を考慮する必要があり、一口に「アパート経営」と言っても無数のパターンが存在します。そのため、節税効果を最大化するためには、状況に応じて専門家に助言を求めることも有効な選択肢になります。

そして、相続に関してお悩みであれば、ぜひ大谷聡税理士事務所へご相談ください。これまで培ってきた豊富な知識・経験をもとに対応させていただくのはもちろんのこと、損をしないための税金対策に関してもアドバイスさせていただきます。

無料相談もお受けしていますので、まずは以下のフォームからお気軽にご連絡ください。この記事が、あなたのお悩み解決に少しでもお役に立てば、と切に願っております。

この記事を書いた人

関連記事

よく読まれている記事