Columnお役立ち情報

中小企業経営者に役立つ情報を

お届けします

みなし贈与とは?贈与税が非課税になる具体的なケースまで徹底解説!

贈与を考える上で重要なポイントの一つが「みなし贈与」です。みなし贈与とは「贈与を行う意図はなかったものの、贈与したとみなされる行為」を意味する言葉であり、みなし贈与は原則として贈与税の課税対象になります。

しかし、金銭の受け渡しが発生する場合でも、贈与税が課税されないケースも存在します。本記事では、贈与の基本について解説しつつ、みなし贈与の概要や贈与税が非課税になる具体的なケースまで一挙にご紹介します。

また、公式ラインをご登録いただいた方に無料相談をプレゼントしております。記事をご参考いただき不明点がありましたら、ぜひご相談ください。

贈与とは?

はじめに贈与の基本について理解しておきましょう。

贈与とは「自身の財産を無償または負担付きで第三者に譲ること」を意味する言葉です。一般的には、贈与を行う人が財産を譲る旨の意思表示を行い、その内容について相手が承諾することで正式に贈与が成立します。

そのため、自分の財産を誰かに贈与したいと考えている場合でも、相手の同意なしで贈与を行うことはできません。事前に贈与の内容を説明し、相手の同意を取得する必要があります。

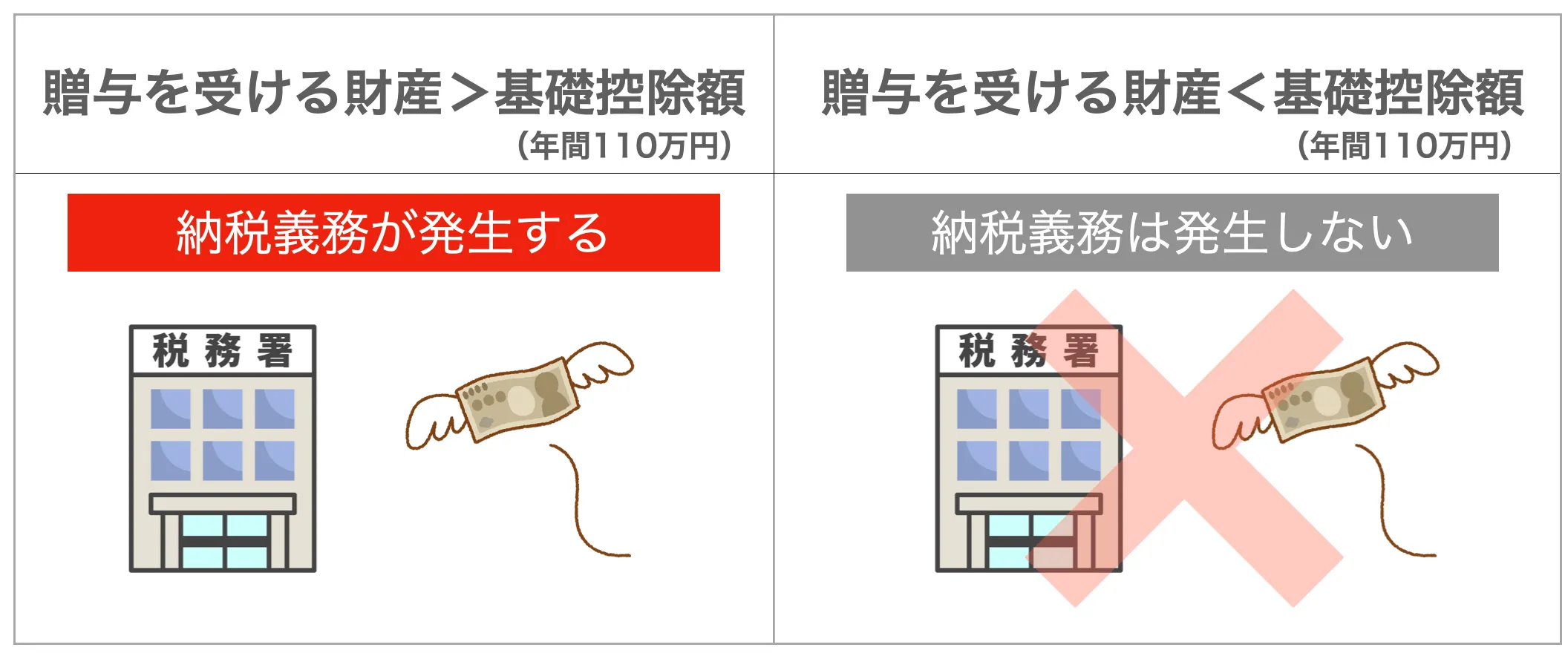

また、贈与を行う際には「贈与税」と呼ばれる税金が発生しますが、贈与税には「暦年課税」という考え方があり、相続税と同様に基礎控除が設けられています。贈与税の基礎控除による非課税枠は「年間 110 万円」であるため、贈与を受けた金額が年間 110 万円までであれば、贈与税を支払う必要はありません。

また、基礎控除は「贈与を受ける人」に対して設けられている非課税枠であるため、仮に複数人から贈与を受けたとしても、その合計額が年間 110 万円を超えた場合は贈与税の課税対象となります。

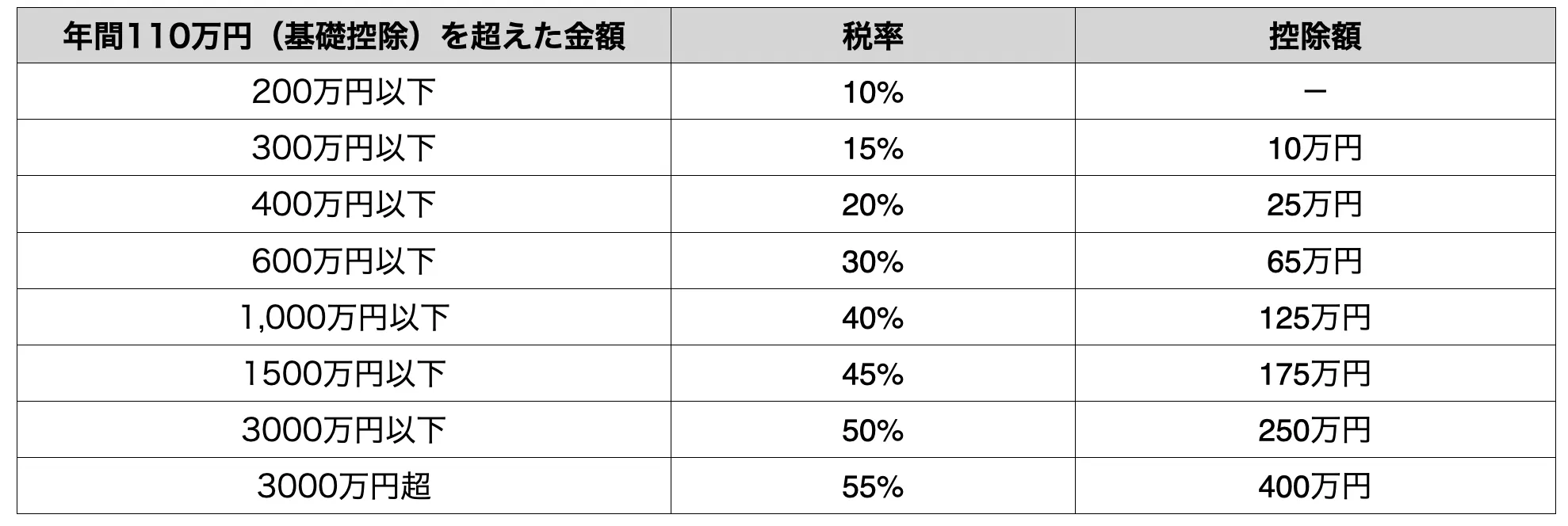

以下、一般贈与財産における贈与税の税率です。

このように、贈与税は贈与された金額が大きくなるほど、その税率は高くなります。また、特例贈与財産(直系尊属から 18 歳以上の人へ贈与する財産)の場合、一般贈与財産と比較して税率が低く設定されています。

なお、贈与には様々な種類が存在するため、それぞれの違いについて知りたい方は以下の記事が参考になります。

みなし贈与とは?

みなし贈与とは「贈与の意思はなかったものの実質的に贈与を行なったと見なされる行為」を意味する言葉です。みなし贈与に該当する具体的な条件は公表されておらず、税務署がケースごとに「みなし贈与に該当するか?」を都度判断しています。

みなし贈与の一例としては、

・不動産や土地の譲渡

・株式の譲渡

・低額譲渡

・預金の移動

・生命保険の名義変更

・借金(お金の貸し借り)

・債務の免除

・離婚の財産分与

・納税義務の肩代わり

などが挙げられます。これらの行為はみなし贈与と判断されるケースが多いため、贈与を受けた人は相続税を支払う必要があります。

本来、贈与は両者の同意を前提として成り立つものであるため、贈与税を支払う可能性についても認識していることが一般的ですが、みなし贈与は贈与を行なったことを当事者たちが認識していないため、贈与税の支払いを失念してしまうことも少なくありません。

そのため、みなし贈与を行なった時点では、その行為がみなし贈与であることを意識することはなく、税務調査の結果を受けて「みなし贈与に該当すること」を初めて知る人が多いわけです。

贈与税が非課税になるケース

ここまで、みなし贈与の基本について解説しましたが、どのような場合に贈与税が非課税になるのでしょうか?以下、具体的なケースをいくつかご紹介します。

生活費の贈与

家族間での贈与は贈与税の対象になりますが、一部税金が免除されているケースが存在します。例えば、生活費や教育費など、社会通念的に妥当と認められるものに対しては贈与税が発生することはありません。

ただし、生活費を目的とした贈与だとしても、数年分を一括で贈与した場合は課税対象になる可能性があります。そのため、生活に必要な分だけの金銭を毎月分割して贈与することが重要なポイントです。

年間 110 万円までの贈与

前述した通り、贈与税には「暦年課税」という考え方があり、相続税と同様に基礎控除が設けられています。年間 110 万円までは贈与税が発生しないため、贈与税の支払いを回避したい場合は、贈与の金額を年間 110 万円未満に抑えることをオススメします。

時価の 80 % 以上の価格での不動産譲渡

不動産譲渡はみなし贈与の対象となる可能性がありますが、それは著しく低い金額で譲渡が行われた場合の話です。一般的には「時価の 80 % 」が一つの判断基準とされており、この基準よりも低い金額で不動産を譲渡した場合は、みなし贈与と判断されて贈与税が発生するケースが多くなっています。

つまり、逆に言えば時価の 80 % 以上で不動産譲渡を行えば、その譲渡はみなし贈与として扱われずに贈与税の支払いを回避できる可能性が高まります。節税を行う上でのポイントとして、ぜひ覚えておきましょう。

まとめ

本記事では、贈与の基本について解説しつつ、みなし贈与の概要や贈与税が非課税になる具体的なケースまで一挙にご紹介しました。

みなし贈与は当事者が贈与を行なっている認識がないケースが多く、税務署からの注意によって初めて納税義務を知ることも珍しくありません。この記事を読み返して、みなし贈与に該当するパターンを理解しておきましょう。

ただし、贈与すべてに贈与税が課されるわけではなく、中には贈与税が非課税となる場合も存在します。例えば、生活費の贈与や年間 110 万円までの贈与などが該当し、これらに当てはまる場合は贈与税を支払う必要はありません。

そのため「どのような行為がみなし贈与として判断されるのか?」や「どのような場合に贈与税が非課税になるのか?」を理解しておくことで、税金の支払いを回避することができ、最終的には節税に繋がります。

ただし、みなし贈与に該当するか否かの判断は税務署の都度チェックによるため、自分だけで対策することが難しいケースも存在します。自分はみなし贈与に該当しないと思っていても、税務署からはみなし贈与と判断された、というのはよくある話です。

そのため、自分だけの判断で不安な場合は専門家への相談も有効な選択肢になります。プロの目線から助言を受けることができ、スムーズに手続きを進められることはもちろん、困った時に相談を行うことも可能です。

そして、もし相続や贈与に関してお悩みであれば、ぜひ大谷聡税理士事務所へご相談ください。これまで培ってきた豊富な知識・経験をもとに対応させていただくのはもちろんのこと、損をしないための税金対策に関してもアドバイスさせていただきます。

無料相談もお受けしていますので、まずは以下のフォームからお気軽にご連絡ください。この記事が、あなたのお悩み解決に少しでもお役に立てば、と切に願っております。

この記事を書いた人

関連記事

よく読まれている記事